Newyorški delniški indeks S & P 500 naj bi tako v naslednjem desetletju naraščal s povprečno le triodstotno stopnjo, z upoštevanjem inflacije pa bo rast komajda pozitivna. Goldmanovi strategi ob tem tudi menijo, da obstaja precejšnja (72-odstotna) verjetnost, da bo S & P zaostajal za donosnostmi vladnih obveznic. Dolgoročno se seveda tehtnica vedno nagne v prid delnic, jasno pa, da je pogosto tudi kakšno leto, ko so obveznice boljša izbira. Da bi bile kar v celotnem desetletju, se že dolgo ni zgodilo. Po finančni krizi so namreč donosnosti lastniških naložb na Wall Streetu zaradi dolgoletne ohlapne denarne politike centralne banke izrazito nadpovprečne, saj se S & P 500 lahko pohvali s kar 13-odstotno rastjo, dolgoročno povprečje pa je 11 odstotkov (realno, z upoštevanjem inflacije, pa okrog devetodstotna).

Makroekonomske razmere v ZDA ugodne za rast delnic

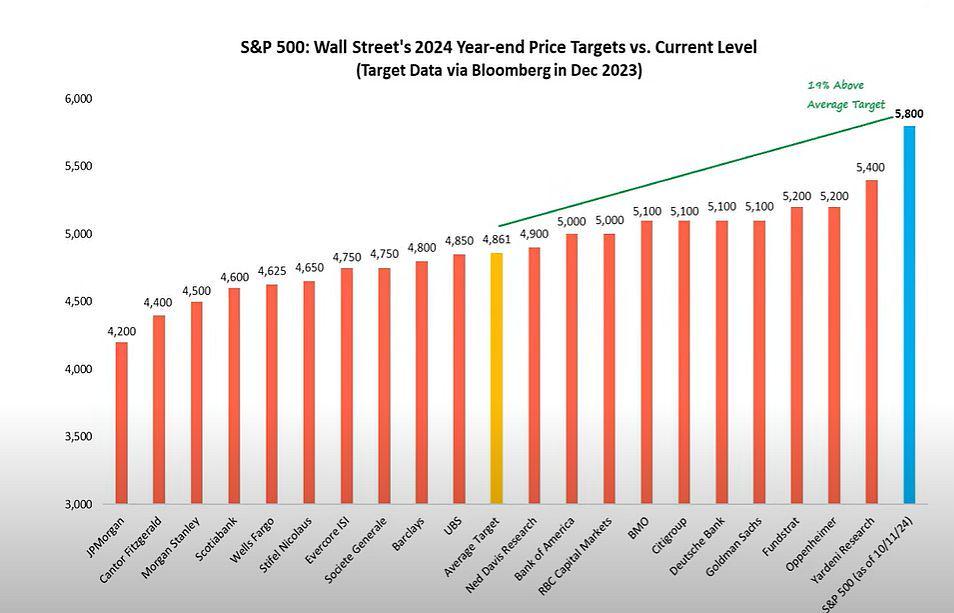

Za zdaj imajo vlagatelji številne razloge za dobro voljo, saj je letos S & P porasel močneje od prav vseh lanskih napovedi analitikov. Razmere so videti idealne: inflacija se je umirila, gospodarska rast v ZDA ostaja visoka (okrog triodstotna), brezposelnost je precej nizka, dobički podjetij nad pričakovanji, svoje je prispeval tudi razmah umetne inteligence. Newyorški delniški trg ima trenutno že skoraj 50-odstotni delež v celotni svetovni tržni kapitalizaciji. V zadnjih desetih letih je bila donosnost na Wall Streetu kar v osmih letih višja kot v preostanku sveta. Letošnja rast S & P-ja je sicer v precejšnji meri povezana z izjemnimi skoki tečajev največjih tehnoloških delnic.

Nvidia največje podjetje po tržni kapitalizaciji

Strategi banke Goldman Sachs v naslednjem desetletju ne vidijo več takšne prevlade sektorja informacijske tehnologije in napovedujejo, da se bo enakomerno obteženi S & P odrezal bolje od običajnega S & P-ja, v katerem imajo delnice z največjo tržno kapitalizacijo večjo utež od preostalih delnic. Že dlje časa je na primer zelo opazen vpliv Nvidijinih delnic na celoten trg. Nvidia zadnje dni "tolče" nove rekorde, potem ko se je kmalu po junijski cepitvi delnic rast poleti ustavila. Zdaj je pot spet strmo navzgor, tržna kapitalizacija podjetja pa je spet presegla Microsoftovo. Nvidia je ovrednotena na dobrih 3,4 bilijona dolarjev, Microsoft pa na 3,3 bilijona.

| letošnja sprememba | vrednost | |

| Dow Jones (New York) | +14 % | 42.925 točk |

| NASDAQ (New York) | +24 % | 18.573 točk |

| STOXX 600 (Evropa) | +8,6 % | 520 točk |

| SBITOP (Ljubljana) | +30 % | 1.634 točk |

| dolarski indeks | +3,0 % | 104,1 točke |

| nafta brent | -2,0 % | 75,8 USD |

| zlato | +33 % | 2746 USD |

| bitcoin | +59 % | 67.350 USD |

| 10-letna obveznica (ZDA) | +32 bazičnih točk | 4,20 % |

Dobički evropskih podjetij letos le malenkost navzgor

Na evropskih borzah je v torek sveža rast (na trenutke tudi +6 %) uspela delnicam največjega evropskega proizvajalca programske opreme, nemškega podjetja SAP, ki je poročal o dobrih rezultatih, zvišal pa je tudi napovedi za 2025. Podobno velja za danskega ladjarja Maersk, ki je nekakšen barometer svetovne trgovine – navzgor je popravil oceno svojega celoletnega dobička, ob odprtju trgovanja so šle delnice za več kot tri odstotke navzgor. Analitiki banke Goldman Sachs so sicer previdni, za delnice znotraj vseevropskega indeksa STOXX 600 so znižali napoved rasti celoletnega letošnjega dobička s šestih na le dva odstotka, medtem ko za prihodnje leto načrtujejo triodstotno rast, pri čemer opozarjajo na črn scenarij, če bi se razplamtela trgovinska vojna. V tem primeru bi se dobički evropskih korporacij prihodnje leto v povprečju lahko precej znižali.

Fed znižal obresti, donosi obveznic pa – navzgor

Zanimivo je tudi na obvezniških trgih. Potem ko je ameriška centralna banka septembra začela cikel zniževanja obrestnih mer, so se zahtevane donosnosti ameriških državnih obveznic začele zviševati, saj je domače gospodarstvo v dobri kondiciji, zato nadaljnji rezi niso tako samoumevni. Pri dveletni obveznici se je od 18. septembra, ko je Fed obrestno mero znižal za pol odstotne točke, donosnost povzpela za 34 bazičnih točk. Kot so zapisali pri Bloombergu, se je nazadnje nekaj podobnega dogajalo leta 1995, ko je Zvezne rezerve vodil legendarni Alan Greenspan in uspelo mu je zagotoviti mehek pristanek gospodarstva. Leta 1989 se je ob začetku cikla zniževanja obresti donosnost dveletne ameriške obveznice en mesec po Fedovem prvem rezu povzpela za 15 bazičnih točk. Donosnost ameriške desetletne obveznice je v torek dosegla 4,20 odstotka, največ po juliju.

Inflacija bo ostala, dober ščit ponujata zlato in bitcoin

Cene zlata še naprej hitijo navzgor. Analitiki banke UBS napovedujejo, da bo v naslednjih 12 mesecih cena zlata ob nadaljnjih rezih Fedovih obrestnih mer (naslednje znižanje lahko pričakujemo že na seji 6. in 7. novembra) dosegla 2900 dolarjev. To niti ni prav drzna napoved, saj je že zdaj pri skoraj 2750 dolarjih. Upravitelj skladov hedge in milijarder Paul Tudor Jones II. je v pogovoru za CNBC razkril, da veliko vlaga v zlato in bitcoin, saj pričakuje, da se bodo ne glede na razplet ameriških volitev nadaljevali inflacijski pritiski. Njegov portfelj je naravnan tako, da se zaščiti pred inflacijo. Tako pri zlatu kot pri bitcoinu ima dolge pozicije, prav tako pri surovinah. Cena zlata se je letos povzpela kar za 33 odstotkov, bitcoina za skoraj 60 odstotkov.

Komentarji so trenutno privzeto izklopljeni. V nastavitvah si jih lahko omogočite. Za prikaz možnosti nastavitev kliknite na ikono vašega profila v zgornjem desnem kotu zaslona.

Prikaži komentarje