Odkar so vodilni newyorški delniški indeksi konec julija dosegli letošnji vrh, gre le še navzdol, tako da so se že za več kot 10 odstotkov odmaknili od vrha. Zadnji teden so izgubili več kot dva odstotka, saj se vse bolj zdi, da se bo uresničila bojazen o daljšem obdobju visokih obrestnih mer ("higher for longer"), to pa bi sčasoma vendarle moralo močno ohladiti gospodarsko rast in s tem prizadeti tudi dobičke podjetij. V ZDA sicer konjunktura kljub visokim obrestnim meram (Fed jih je od lanskega marca z ničelne ravni zvišal na 5,50 odstotka, kar je 22-letni vrh) ostaja robustna. Poleti je bila višja od pričakovanj, BDP je tako med julijem in septembrom porasel za 4,9 odstotka, preračunano na letno raven in z upoštevanjem inflacije.

Potrošniki zapravljajo, kot da bo konec sveta

Gre za najvišjo gospodarsko rast v skoraj dveh letih, zanjo pa je v veliki meri zaslužen ameriški potrošnik, ki zapravlja, kot da ne bi bilo jutrišnjega dne. Vprašanje je, kako dolgo bo še v takšni kondiciji. V drugem četrtletju je bila rast BDP-ja 2,1-odstotna, v zadnjem četrtletju naj bi se upočasnila na 1,5 odstotka. Vseeno ostaja prepričanje, da Fed ta torek in sredo ne bo spreminjal obresti, ni pa še povsem izključeno, da si ne bo v prihodnje privoščil še kakšnega dviga, čeprav se inflacija (resda počasi) približuje ciljnima dvema odstotkoma. Jedrni septembrski indeks izdatkov za osebno porabo (PCE) je na letni ravni porasel za 3,7 odstotka, kar je najmanj po maju 2021.

Nasdaq v sredo z največjo izgubo po februarju

Tehnološki indeks Nasdaq je prvič po marcu zdrsnil pod 200-dnevno drseče povprečje, kar je v tehnični analizi slab signal. Po izjemni letošnji rasti tehnoloških delnic (predvsem gre za delnice iz skupine "veličastnih 7") vlagatelji "zahtevajo" odlične poslovne rezultate. Če ni vse idealno, če je v kakšnem segmentu zaznati šibkost, se zgodi to, kar se je delnicam Tesle, Alphabeta (Googla) in Mete, ki so se po objavi četrtletnih rezultatov vidno pocenile. Predvsem v sredo so bile izgube v tehnološkem sektorju občutne, saj je indeks Nasdaq padel za 2,43 odstotka, kar je bilo največ po 21. februarju.

Burry je znova mastno zaslužil

Sloviti Michael Burry, ki je leta 2008 predvidel zlom na trgu drugorazrednih hipotekarnih posojil (dogodki so bili povod za snemanje filma Velika poteza), je znova zadel, ko je napovedal večji popravek navzdol. Vlagatelj iz Kalifornije, ki upravlja svoj hedge sklad Scion Asset Management, je namreč v drugem četrtletju prek put-opcij (te prinašajo zaslužek ob padcu vrednostnih papirjev, na katere se opcije nanašajo) stavil skupno kar 886 milijonov dolarjev, da se bo (predvsem tehnološki) trg obrnil. To je bilo sicer pričakovati, tudi mi smo pred štirimi meseci v enem od člankov svarili, da je "trg prenakupljen, predvsem UI-delnice pa nevarno precenjene".

Vse višja donosnost obveznic

Napeto je tudi na trgu obveznic. Na začetku tedna je bila donosnost ameriške desetletne obveznice že nad petimi odstotki. Padci cen obveznic (in s tem povezana vse višja zahtevana donosnost na te papirje) so posledica več dejavnikov, ne le politike centralnih bank, ampak tudi tržne dinamike. Ameriška vlada mora financirati svoj visoki proračunski primanjkljaj, zato izdaja vse več obveznic, povpraševanje pa ne sledi ponudbi, oziroma morajo ti papirji prinašati vse višjo donosnost, da pritegnejo dovolj kupcev. Poleg tega Fed ne odkupuje več vladnih obveznic, ampak s programom kvantitativnega zategovanja (QT) znižuje vsoto obveznic, ki jo ima v svoji bilanci.

Cikli na obvezniških trgih so zelo dolgi

40-letni bikovski trend na obvezniških trgih se je lani precej boleče končal, vprašanje je le, kako dolg bo tokratni medvedji trend. Prejšnji je trajal kar 33 let. In kakšna je medsebojna odvisnost lastniških in dolžniških vrednostnih papirjev? Pri Interactive Brokers so izračunali, da rast obvezniških donosnosti za 40 bazičnih točk (pri 10-letni ameriški obveznici) povzroči znižanje multiplikatorja dobička v indeksu S & P 500 za eno točko. Ker je v zadnjih treh mesecih donos 10-letne obveznice poskočil za 108 bazičnih točk, bi se torej moral multiplikator dobička znižati za skoraj tri točke.

| PREMIKI V ZADNJEM TEDNU | |

| Dow Jones (New York) | 32.417 točk (-2,1 %) |

| S & P 500 (New York) | 4.117 točk (-2,5 %) |

| Nasdaq (New York) | 12.643 točk (-2,6 %) |

| DAX (Frankfurt) | 14.687 točk (-0,8 %) |

| Nikkei (Tokio) | 30.641 točk (-1,2 %) |

| SBITOP (Ljubljana) | 1.166 točk (-0,2 %) |

| 10-letne slovenske obveznice | zahtevana donosnost: +3,72 % |

| 10-letne ameriške obveznice | zahtevana donosnost: +4,84 % |

| dolarski indeks | 106,4 (+0,2 %) |

| EUR/USD | 1,0585 (-0,1 %) |

| EUR/CHF | 0,9560 (+1,2 %) |

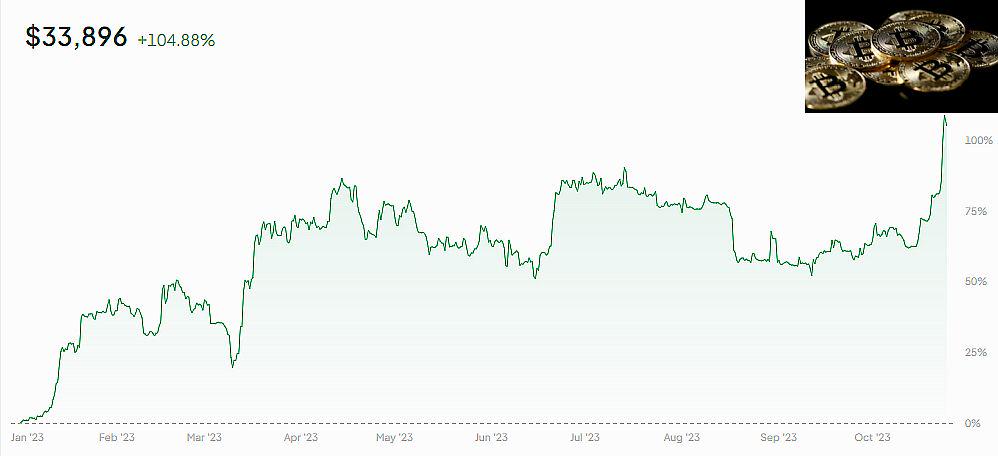

| bitcoin | 34.000 USD (+14 %) |

| nafta brent | 90,2 USD (-2,2 %) |

| zlato | 2.005 USD (+1,2 %) |

| evribor (šestmesečni; trimesečni) | 4,105 %; 3,952 % |

Še bolj črnogleda je napoved skoka cen v primeru omejenega prehoda Hormuške ožine, prek katere poteka kar 17 odstotkov svetovne trgovine s črnim zlatom. V tem primeru bi cena surove nafte lahko skočila tudi za več kot 20 odstotkov.

Konflikt na Bližnjem vzhodu drži cene nafte visoko

Na naftnem trgu se je napetost umirila, nafta WTI je zadnji teden padla za štiri odstotke, brent pa pol manj. Za MMC je dogajanje komentiral Sašo Šmigić (Generali Investments): "Izraelsko-palestinski konflikt za zdaj še ni povzročil večjih motenj v oskrbi s surovo nafto, nedavni vojaški poseg ZDA v Siriji, kjer so ameriške letalske sile napadle skladišča orožja od Irana podprtih milic, pa že povzroča preglavice analitikom, ki že računajo negativne posledice potencialne vključitve (z nafto bogatega) Irana v ta konflikt. Zadnje ocene kažejo, da bi morebitne nove sankcije proti Iranu dvignile cene surove nafte za približno pet odstotkov."

Omejen prehod Hormuške ožine bi še bolj podžgal trg

"Še bolj črnogleda je napoved skoka cen v primeru omejenega prehoda Hormuške ožine, prek katere poteka kar 17 odstotkov svetovne trgovine s črnim zlatom. V tem primeru bi cena surove nafte lahko skočila tudi za več kot 20 odstotkov. Rast cen energentov zagotovo ne gre na roko centralnim bankirjem, ki jim kljub rekordno hitrim dvigom obrestnih mer še ni uspelo ukrotiti inflacijskih pritiskov. Prav tako visoka cena energentov podpira tezo o daljšem obdobju visokih obrestnih mer ("higher for longer"), kar se negativno odraža v nedavnih rdečih številkah na delniških trgih."

Vroče dogajanje z bitcoinom

V petek zvečer, ko se je vojna na Bližnjem vzhodu znova zaostrila, je cena zlata prvič letos splezala nad 2000 dolarjev za 31,1-gramsko unčo. To je pomemben mejnik, saj je v kar nekaj prejšnjih primerih "napad" na to psihološko mejo spodletel. Izjemne donose letos prinaša bitcoin. Njegova vrednost se je od začetka januarja podvojila, saj je vse več možnosti, da bodo regulatorji družbi BlackRock prižgali zeleno luč za ETF-sklad na promptno ceno bitcoina, kar bi še razširilo bazo vseh, ki želijo tako ali drugače priti do te najpomembnejše kriptovalute. BlackRockov "iShares Bitcoin Trust" je že uvrščen na borzo DTCC pod oznako IBTC, kar vliva upanje, da bo SEC kmalu tudi odobril trgovanje s tem indeksnim skladom.

Komentarji so trenutno privzeto izklopljeni. V nastavitvah si jih lahko omogočite. Za prikaz možnosti nastavitev kliknite na ikono vašega profila v zgornjem desnem kotu zaslona.

Prikaži komentarje