Trenutna drama z razkritjem o nepravilnostih, ki so si jih privoščili v Banki Slovenije pri brisanju podrejenih obveznic, ima sicer svoje korenine v svetovni finančni krizi, ki je dodobra sesula slovenski bančni sistem, a ker smo se njegove sanacije začeli zares lotevati šele v letu 2013, bomo začeli tam.

V procesih reševanja bank na Cipru in v Grčiji v letih 2012 in 2013 so v Bruslju in Frankfurtu skovali termin "burden sharing" ali po slovensko porazdelitev bremen. To je npr. v primeru Cipra v končni različici ukrepa pomenilo, da so vsem imetnikom depozitov v bankah, ki so imeli več kot zajamčenih 100.000 evrov, polovico pobrali.

Porazdelitev bremen določa dokument EU-ja s polnim imenom "Communication of State aid rules to support measures in favour of banks in the context of the financial crisis, Official Journal of the European Union, C 216" z dne 30. julija 2013. Breme reševanja banke, če njen kapital ne ustreza več kapitalskim zahtevam, si morajo po tem dokumentu razdeliti lastniki kapitala, hibridnega kapitala in podrejenega dolga (bodisi s pretvorbo v delnice bodisi z odpisom vrednosti glavnice dolžniškega instrumenta). Iz tega deljenja bremena pa so izvzeti lastniki zajamčenih in nezajamčenih depozitov ter nepodrejenih obveznic.

V času reševanja bančne krize na Cipru se je istočasno začelo špekulirati tudi o naslednjih bolnikih, ki bodo potrebovali pomoč trojke in na seznamu se je začela omenjati Slovenija. Špekulacije o mogočem bankrotu države, rožljanje s trojko, okoli sedemodstotni zahtevani donos na slovenske 10-letne obveznice - to so bile okoliščine, v katerih se je finančno ministrstvo z Evropsko komisijo (EK) začelo pogajati o reševanju slovenskih bank oz. so začeli skupaj pripravljati novelirani zakon o bančništvu (ZBan-1L).

"Bojevniki" hitro klonili

V svojem članku Salonski bojevniki je Mladina namreč razkrila, da so se na finančnem ministrstvu (MF) v procesu pisanja ZBan-1L hitro vdali eni izmed ključnih zahtev (te jim je posredoval nižji uradnik EK-ja Franck Dupont, na ravni ministrstva pa je bil njegov sogovornik sekretar Mitja Mavko, ki zdaj opravlja dobro plačano službo svetovalca direktorja pisarne EBRD-ja v Londonu), ki je danes osrednja točka spora - to je izbris podrejenih obveznic. Dupont je v svojih elektronskih sporočilih to zahtevo poimenoval "enhanced burden sharing" ali po domače okrepljena porazdelitev bremen.

To je v praksi pomenilo, da so razveljavili tudi terjatve, ki so izvirale iz podrejenih obveznic, ki jih je npr. NLB prodajal navadnim državljanom na bančnih okencih in ki so jih v svojih portfeljih imeli tudi pokojninski skladi. Za te obveznice je bilo namreč v prospektih določeno, da vplačnik tvega izgubo izključno v primeru, če bi banka izdajateljica šla v stečaj. In kaj je ta zakon prinesel?

Ta zakon je določal, da mora ves podrejeni dolg (vse, kar ni depozit ali navadna obveznica) v primeru dokapitalizacije banke od države preprosto prenehati obstajati. To je v svoji kolumni za Finance z naslovom Dežela, kjer se vladajoči požvižgajo na ustavo že 18. decembra 2013 izpostavil Tadej Kotnik. Še istega dne je Banka Slovenije to potrdila, ko je sočasno izbrisala vse podrejene obveznice kar petih bank - NLB-ja, NKBM-ja, Abanke, Probanke in Factor banke.

To pred uveljavitvijo tega spornega zakona ni bilo mogoče niti v stečaju banke, saj je prejšnja zakonodaja določala le, da se poplačajo vsi upniki, imetniki podrejenih obveznic so pač prišli na vrsto za varčevalci in imetniki navadnih obveznic. Predhodna zakonodaja je tudi izrecno prepovedovala prisilne poravnave bank, katerih osrednja lastnost je prav odpis vrednosti terjatev upnikov, s katerim pa se morajo ti s 60 odstotki strinjati. ZBan-1L pa je to prinesel kot svojo osrednjo lastnost.

Gluhi za vsa opozorila

Vse te sporne zakonodajne spremembe seveda niso šle mimo neopažene. Združenje bank Slovenije (za mnenje ga je zaprosil prav MF), zakonodajno-pravna služba DZ-ja, pravna služba državnega sveta, agencija za zavarovalni nadzor, Inštitut za primerjalno pravo, frankfurtska odvetniška pisarna Clifford Chance in pravnika Rajko Pirnat ter Lojze Ude so vsi opozorili na morebitna neskladja ZBan-L1 z ustavo, a vlade to ni ustavilo, da zakona ne bi vložila v DZ in ga na koncu prek koalicije - njeni poslanci so v razpravi nonšalantno zagovarjali, da je zakon povsem skladen z ustavo - tudi potrdila.

ZBan-1L je bil nato pod taktirko koalicije Alenke Bratušek v DZ-ju 29. oktobra 2013 tudi potrjen. Zatem je pravna služba državnega sveta podala pravno mnenje, da je protiustaven, državni svet pa ga je z vetom razveljavil, a ga je koalicija (brez enega glasu opozicije) še enkrat potrdila.

Na potezi je bilo ustavno sodišče

Skoraj takoj po začetku veljavnosti zakona 23. novembra 2013 so na ustavno sodišče (US) začele deževati zahteve po ustavni presoji ZBan-1L. Med vlagatelji sta bila tudi državni svet in varuhinja človekovih pravic, zato je US po uradni dolžnosti zadevo moral vzeti v obravnavo.

Slabo leto dni pozneje je bila presoja novele zakona o bančništvu dana na hladno, saj se je US obrnil na Sodišče EU-ja z več vprašanji, povezanimi z veljavnostjo in razlago sporočila Evropske komisije o uporabi pravil o državni pomoči za podporne ukrepe v korist bank. To je prej omenjeni dokument, ki pa predstavlja zgolj smernice za države, ne zakonsko zavezujoče direktive, ter v svojem 35. členu govori tudi o prostovoljni pretvorbi podrejenih dolžniških instrumentov v kapital.

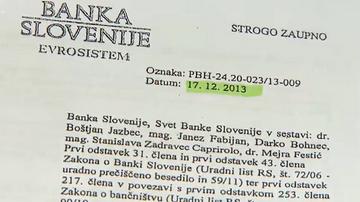

Približno štiri tedne po tem, ko je bil s spornim ZBan-1L pripravljen teren za izbris podrejenih obveznic v vseh pozneje nacionaliziranih bankah, se je to 18. decembra 2013 tudi zgodilo. A spet ne brez, milo rečeno, pravno dvomljivih potez. V naglici so na Banki Slovenije (BS) namreč odločbe o izbrisu datirali s 17. decembrom - naslednji dan zjutraj je US odločal o zadržanju izvrševanja ZBan-1L do konca presoje njegove ustavnosti, a se za to ni odločil - napisali so jih v pretekliku, čeprav so se nanašale na 18. december.

V Banki Slovenije so nekaj mesecev pozneje v odgovoru Kotniku na njegovo drugo kolumno zapisali, da so odločbo formulirali tako zato, ker so vedeli, da jim bo EK naslednji dan odobril izbris. Na vprašanje, kdaj v svoji zgodovini so izdali odločbo, še preden so zanjo obstajali formalni pogoji, niso odgovorili. Včeraj je TV Slovenija poročala, da je bil izbris sicer načrtovan za 20. ali pa 22. december.

Nepojasnjena naglica

Zakaj se jim je torej tako mudilo z izbrisom? V istem odgovoru Kotniku so to pojasnili z besedami, da je bilo vse ukrepe pri vseh bankah prejemnicah državne pomoči nujno izvršiti "nemudoma po formalni izdaji odločb EK-ja". Ker bi se sicer bančni sistem v štirih dneh sesul oz. bi šle vse banke v stečaj (mimogrede, banka gre v stečaj šele, ko ji Banka Slovenije odvzame dovoljenje za poslovanje)? Na to vprašanje odgovora še ni bilo.

Da pa bi bil izbris sploh mogoč, je bilo treba ugotoviti, ali banke še izpolnjujejo načelo kapitalske ustreznosti. In tu stopijo v igro 21 milijonov evrov vredni stresni testi bank. ZBan-1L omogoča izbris, če je kapital banke bolj negativen od skupne vrednosti glavnice in pripadajočih obresti vseh njenih podrejenih obveznic. Se pravi, če je vrednost glavnice in obresti 100 mora biti kapital vreden -101, v nasprotnem primeru bi se moral narediti odpis vrednosti podrejenih obveznic le v tolikšni meri, da bi kapital banke prišel na ničlo.

Ta ponedeljek pa je bilo na novo razkrito, da naj bi v BS-ju od revizorskega podjetja Deloitt zahtevali novo cenitev kakovosti premoženja po tem, ko je družba Roland Berger izračunala, da je kapital NLB-ja znašal 400 milijonov evrov, se pravi je bil pozitiven. Do kapitalske ustreznosti pa ji je manjkala okoli milijarda evrov, ki bi jo morala plačati država. Deloitte je zahtevano cenitev opravil na novo, a so opozorili, da je niso opravili povsem skladno z mednarodnimi računovodskimi standardi. NLB je nekaj mesecev pred izbrisom sicer izračunal, da je njegov kapital po mednarodnih računovodskih standardih znašal 835 milijonov evrov, NKBM-jev pa 246 milijonov evrov.

Se bodo Gorenjci uspeli upreti BS-ju

Na koncu so ocene kakovosti premoženja pokazale, da je kapitalska neustreznost bank vseeno tolikšna, da potrebujejo podržavljenje in izbris terjatev podrejenih upnikov. Vendar je bil po Kotnikovih izračunih kapital v NLB-ju in NKBM-ju negativen ravno toliko, da so bili pogoji za izbris podrejenih obveznic izpolnjeni na tri oz. štiri decimalke natančno (to je na tisočinko oz. desttisočinko natančno).

Poleg tega je ta teden na dan prišla tudi informacija, da se je kapital Banke Celje po izbrisu podrejenih obveznic dvignil na kar 40 milijonov evrov, kar je precej nad ničlo, do kolikor bi bilo pravzaprav treba izbrisati, podrejene obveznice pa zato le delno odpisati ali jih spremeniti v delnice banke. V Banki Celje naj bi sicer kar nekaj časa vztrajali pri tem, da se naredi le delni odpis, a je BS vztrajal pri popolni razlastitvi, saj bi delni odpis ustvaril nevaren precedens pri drugih razlaščencih, ki so svoje premoženje že izgubili v dobro bank.

Da so vsaj okvirno utemeljili izbris, naj bi v BS-ju po neuradnih navedbah že vnaprej poknjižili tudi prihodnjo izgubo, ki je nastala po tem, ko je bila banka že dokapitalizirana od države in so bili izvedeni prenosi terjatev na DUTB.

Zato so tudi v Banki Celje lani izvedli odpis vseh terjatev do imetnikov podrejenih obveznic. Pri tem je nezanemarljivo dejstvo, da je Banka Celje v času izbrisa že imela pozitivno poslovanje in je ustvarjala dobiček, prav tako, kakor to počne v tem trenutku tudi Gorenjska banka. Enaka usoda naj bi namreč čakala tudi lastnike njenih delnic, a na ta razplet še čakamo.

2. sv

2. sv

Komentarji so trenutno privzeto izklopljeni. V nastavitvah si jih lahko omogočite. Za prikaz možnosti nastavitev kliknite na ikono vašega profila v zgornjem desnem kotu zaslona.

Prikaži komentarje