Ali pa je zgodba drugačna, kompleksnejša? Tik pred božično-novoletnimi prazniki 2018 je Nacionalni preiskovalni urad (NPU) končal preiskavo sumov kaznivih dejanj odgovornih za razlastitev 257 milijonov evrov podrejenih obveznic v Novi Ljubljanski banki (NLB) ob sanaciji slovenskih bank pet let pred tem. Ves nekdanji svet Banke Slovenije (BS) je bil kazensko ovaden zaradi zlorabe položaja in oškodovanja lastnikov podrejenih obveznic.

A najprej se je treba vrniti nekoliko v preteklost. Jeseni 2008, ob koncu mandata prve Janševe vlade, je tudi v Slovenijo pljusknila finančna kriza, ki jo je že dve leti prej napovedal BS, a je odhajajoča vlada na te napovedi gledala s prezirom. Kriza je imela skoraj katastrofalne učinke. Banke, ki so prej do denarja prihajale zlahka in ga zlahka tudi delile naprej, je zajel posojilni krč. Poceni enoletna posojila tujih bank, ki so jih domače banke vsako leto obnavljale in z njimi kreditirale večletne projekte, je bilo treba vrniti, novih ni bilo več. Vlada Boruta Pahorja se je odločila banke reševati z garantnimi shemami po vzoru Nemčije in ne z dokapitalizacijami, čeprav so banke prosile za denar. Njihov položaj je še otežil BS, ki je med krizo dvignil kapitalske zahteve za banke.

Kot da vse to ne bi bilo dovolj, se je vlada odločila še za izrazito populističen ukrep – zakonsko omejitev kreditiranja menedžerskih lastniških prevzemov, kar je resda udarilo po tajkunih, a tudi po njihovih podjetjih, ki niso več mogla reprogramirati posojil.

Vlado je na začetku leta 2012, kljub porazu na volitvah, znova sestavil Janša, ki se je odločil za strogo varčevanje. Na dnevnem redu je bilo tudi reševanje bank. Ker prodaja NLB-ja Belgijcem ni uspela, so se kmalu odločili za ustanovitev državne slabe banke, na katero bi prenesli slaba posojila.

Prvi krošnjarji nove privatizacije

Toda v ozadju reševanja bank so se že postavljali temelji prihodnjega dogajanja – nove privatizacije v Sloveniji. Tako je v treh državnih bankah na povabilo ministrstva za finance uradovala londonska družba European Resolution Capital (ERC). Skrbni pregled ERC-ja v NLB-ju je pokazal, da banka potrebuje 441 milijonov evrov. NLB je zato izvedel dokapitalizacijo. Toda tuji pregledovalci kreditnih map in domači pomočniki, v NLB-ju denimo Stojan Nikolić, danes direktor HSE-ja, ter odvetnik Andrej Fatur, od leta 2012 član, danes pa predsednik nadzornega sveta mariborske banke, so že sestavljali sezname podjetij za prodajo.

Premier pa je medtem neutrudno ponavljal, da je država naslednja v vrsti za mednarodno pomoč. "Oktobra nam grozi nelikvidnost, če nam ne bo uspelo prodati obveznic," je Janša v več intervjujih konec avgusta 2012 strašil z bankrotom države. Ko so premierjeve prerokbe povzeli še tuji mediji, je bila Slovenija na milost in nemilost prepuščena finančnim trgom in Evropski komisiji. Zahtevani donosi na slovenske obveznice so se močno povečali, pa čeprav je bil javni dolg še leta 2012 krepko pod najvišjo dovoljeno mejo, med drugim poudarja ekonomist Jože P. Damjan.

Bonitetne ocene Slovenije so zato padale, finančni trgi so ji zapirali vrata, Slovenija se je znašla na seznamu držav, ki so bile kandidatke za vstop v območje zloglasne evropske trojke.

Po razpadu Janševe koalicije je spomladi 2013 vlado prevzela Alenka Bratušek. Toda novopečena premierka je bila kmalu potisnjena v kot. Slovenija je bila od Evropske komisije prisiljena v diktirano sanacijo sistemskih bank, in to po modelu, ki ga je pripravila že prejšnja vlada.

V tem času je enega od naših virov obiskal Alessandro Papalardo, svetovalec ERC-ja, danes zaposlen pri skladu DDM, ki je leto prej brkljal po bankah. Predstavil mu je listo podjetij za prodajo. Spisek je vseboval vse potrebne podatke, predvsem take iz kreditnih map naštetih podjetij. Med temi podjetji so bili tudi Mercator, Krka, Gorenje, Elan, Cimos, Cinkarna Celje, Trimo, Studio Moderna, Adria Mobil … Na spisku so bila tudi podjetja, katerih terjatve se pozneje niso znašle na DUTB-ju.

Slovenija je na začetku januarja 2013 priglasila državno pomoč za NLB. Toda Evropska komisija je od Slovenije zahtevala sanacijo celotnega bančnega sistema, zato je ministrstvo za finance marca Evropski komisiji poslalo načrt prestrukturiranja državnih bank. Tako kot za Irsko je bil za Slovenijo zadolžen Madžar Istvan Szekely, direktor direktorata za ekonomske analize pri komisarju za finance Ollyju Rhenu.

Szekely, ki je blizu Evropski ljudski stranki, naj bi naši državi v celoletnem procesu sanacije bank postavljal vse ostrejše pogoje in naj bi bil, kot zatrjujejo naši viri, do konca prepričan, da nam ne bo uspelo z lastnimi močmi. Szekelyev direktorat je ocenil, da ima Slovenija presežna makroekonomska neravnovesja, in jo je poskušal uvrstiti v poseben evropski program pomoči, ne da bi o tem obvestili Slovenijo.

Ne glede na vse ovire in lobiranja, uperjena proti naši državi, se je takratni finančni minister Uroš Čufer odločil, da sam poskuša dobiti denar. Toda sredi samega postopka zadolževanja je bonitetna hiša Moody's državi nenadoma znižala boniteto, kar je bilo, milo rečeno, nenavadno, saj bonitetne agencije med postopki zadolževanje neke države ne smejo spreminjati njenih bonitetnih ocen. Kljub temu se je finančnemu ministru uspelo zadolžiti za milijardo in pol. Po tej zadolžitvi je Čuferju avgusta uspelo dobiti še eno, tokrat ključno posojilo pri ameriškem skladu Pimco.

Čudna državna pomoč državi in pojav "bail in"

Junija 2013 je Evropska komisija v predlogu direktive za reševanje bank sprejela stališče, da morajo breme reševanja najprej nositi lastniki, nato imetniki obveznic in na koncu tudi veliki deponenti.

Državno pomoč bankam v državni lasti je dovolila le ob izpolnitvi kopice pogojev, ki so državne banke postavljale v precej slabši položaj od njihove konkurence (obvezna privatizacija v določenem roku, prepoved nekaterih donosnih poslov, kot je recimo lizing, omejitev čezmejnega poslovanja ipd.). Nekdanji guverner BS-ja in takratni predsednik nadzornega sveta NLB-ja France Arhar je v Bruslju in na srečanjih guvernerjev zaman spraševal, kako je mogoče dokapitalizacijo bank v državni lasti obravnavati kot nedovoljeno državno pomoč, če pa je dolžnost države, da ohranja finančno stabilnost. Dolžnost lastnika banke, da jo rešuje pred nelikvidnostjo ali stečajem, je navsezadnje določal tudi slovenski zakon o bančništvu. V tem duhu pa je razumeti tudi Ustavo RS.

Prvega avgusta je bilo objavljeno sporočilo Evropske komisije o državni pomoči bankam, ki je tako sredi leta spremenilo način reševanja bank v tako imenovani "bail in", v katerem morajo stroške sanacije najprej nositi lastniki delnic in podrejenih obveznic bank.

Medtem ko je finančni minister po svetu iskal denar za tekoče financiranje države, je zaživela državna slaba banka (DUTB), čeprav so Bratuškovi njeni svetovalci predlagali, naj zaradi velikih korupcijskih tveganj model slabe banke opusti.

Prvo vodstvo slabe banke je postavil še Andrej Šircelj, prejšnji državni sekretar in njen prvi neizvršni direktor, v času imenovanja Bratuškove za predsednico vlade. Za vodenje je angažiral švedsko svetovalno družbo Quartz and co., ki je samo s svetovalnimi pogodbami z DUTB-jem v pol leta zaslužila 2,5 milijona evrov. S švedskim podjetjem pa so mimogrede sodelovali kar trije direktorji podjetja ERC, ki je za skrbno brskanje po naših bankah leto prej prav tako zaslužilo dva milijona in pol evrov.

Torej, švedsko vodstvo DUTB-ja je približno vedelo, kakšen portfelj kreditov bodo dobili v upravljanje.

Toda v zagon slabe banke je bila od vsega začetka močno vpeta tudi Evropska komisija. In tudi celotna operacija reševanja slovenskih bank po novem modelu stresnih testov se je, kot v kazenski ovadbi takratnega vodstva BS-ja ugotavljajo kriminalisti NPU-ja, zgodila zaradi razhajanj med Evropsko komisijo in Slovenijo glede vrednotenja nabora kreditov NLB-ja za prenos na slabo banko, ki so se pojavila že maja 2013.

Skrivnostna poenostavljena metodologija Evropske komisije

NLB je namreč po v zakonu določeni formuli izračunal, da je prenosna vrednost njegovih slabih posojil 965 milijonov evrov. Uslužbenci Evropske komisije pa so vrednotenje NLB-ja zavrnili in po neki svoji skrivnostni poenostavljeni metodologiji ocenili, da naj bi bila tržna vrednost slabih kreditov le 521 milijonov evrov, prenosna pa 613 milijonov evrov. Za NLB bi to takoj pomenilo dodatnih 373 milijonov evrov izgube.

Čeprav so postopki pregledovanja bančnega premoženja zaradi teh razhajanj stekli že maja, sta se slovenska in evropska stran šele 9. julija soočili na telekonferenci. Kot izhaja iz omenjene kazenske ovadbe, Benoit Mesnard, uslužbenec Evropske komisije, na vprašanja slovenske strani o tem, kakšno metodologijo je uporabila komisija, ni znal odgovoriti, češ da so imeli za oceno nabora kreditov na voljo zgolj štiri ljudi.

Evropska komisija danes na naše vprašanje, kakšna je bila ta njihova metodologija, ki so jo njeni uslužbenci uporabili maja 2013, pojasnjuje, da naj bi ta izhajala iz usmeritev, objavljenih v sporočilu Evropske komisije iz leta 2009 o izračunu tako imenovane realne ekonomske vrednosti prenesenih terjatev. Toda kriminalisti so v kazenskem postopku ugotovili, da te metodologije Evropska komisija slovenski strani ni nikoli razkrila. Še več, predstavniki Evropske komisije so našim predstavnikom v skupni medresorski komisiji svetovali, naj iz vladne uredbe umaknejo člene, ki so določali natančen način vrednotenja premoženja, in jih nadomestijo z ohlapnejšimi in manj zavezujočimi ter jih zapišejo zgolj kot usmeritve.

V celotnem postopku je nato obveljala beseda močnejšega, Evropske komisije nad slovensko vlado in centralno banko.

30. junija 2013 so banke objavile polletna poročila. Na računih niso izkazovale minusov. Vse so bile kapitalsko ustrezne. NLB je še 30. 9. 2013 izkazoval 835 milijonov evrov pozitivnega kapitala, NKBM, druga največja sistemska banka, pa 246 milijonov evrov. Letna poročila bank za leto 2012 je potrdila tudi centralna banka, ta je bila seznanjena tudi z medletnimi izkazi bank, ki so jih revizijske hiše vedno delale v skladu z mednarodnimi standardi računovodskega poročanja.

BS je še sredi poletja uradno ocenjeval, da naj bi tri državne banke skupaj potrebovale 900 milijonov evrov dodatnega kapitala, vse banke, vpete v sanacijo, pa skupaj 1,6 milijarde evrov.

Začne se razvpiti AQR – neodvisni pregled premoženja bank

Toda ko je vodenje centralne banke prevzel Boštjan Jazbec, je volja do upiranja evropskim institucijam hitro uplahnila.

V slovenskih bankah se je začel pregled kakovosti sredstev (AQR), ki sta ga opravljali svetovalni podjetji Deloitte svetovanje in Ernst and Young svetovanje. Ti dve svetovalni podružnici dveh revizijskih hiš, ki se sicer nista nikoli ukvarjali z revizijami in ocenjevanji bank, pa je po nasvetu iz Evropske centralne banke (ECB) in Evropske komisije izbral Čuferjev državni sekretar Mitja Mavko.

Obe svetovalni podjetji sta v pogodbenih klavzulah dali zelo jasno vedeti, da njihov izdelek ne bo zanesljiv in da ne gre za revizijo, ki mora temeljiti na mednarodnih računovodskih standardih. Ti na primer zahtevajo, da se pri oslabitvi, se pravi razvrednotenju nekega kredita, upoštevajo le nepristranski dokazi o oslabljenosti, kot so finančne težave kreditojemalca, kršitve pri plačevanju obresti ali glavnice ali verjetnost, da bo šel posojilojemalec v stečaj.

Ministrstvo za finance je omejilo znesek pogodbe na en milijon in 890 tisoč evrov. Toda NLB je na koncu za ta pregled kakovosti premoženja plačal kar tri milijone in pol evrov. Podjetje Deloitte pa je z NLB-jem v tem času v dveh letih skupaj zaslužilo skoraj pet milijonov evrov.

Podoben znesek je podjetju Ernst and Young svetovanje plačal NKBM.

In to še ni vse – BS je za izvedbo stresnih testov za podjetji Oliver Wyman in Roland Berger odštel kar 21 milijonov evrov. Za vse skupaj je šlo torej več kot 30 milijonov evrov.

In kakšna je bila metoda neodvisnega ocenjevanja premoženja naših bank?

Glede na dokumente, s katerimi razpolagamo, in pričanja naših virov sta izvajalca pregledov premoženja bank oblikovala vzorec posojil. Vanj sta praviloma vključila vse največje in najbolj izpostavljene kredite in naključno še manjše. Nato sta oblikovala vzorec posojil. Posojila, ki so skladno z zakonom o bančništvu in usmeritvami BS-ja sicer razvrščena v pet bonitetnih razredov, so ocenjevalci razvrstili v tri izmišljene razrede: delujoči, prestrukturiranje in likvidirani. Oba zadnja razreda so šteli za slabe kredite.

Pri spremenjeni klasifikaciji kreditov so padli vsi zakonsko določeni standardi slabitev posojil. Zavarovanja posojil so razvrednotili, delnice za 20 odstotkov, stroje in opremo za od 70 do 80 odstotkov. Še posebej čudno pa je teklo vrednotenje nepremičnin, s katerimi so bili zavarovani krediti.

Nepremičnine so iskali kar po Googlu in z daljnogledi

Naš vir, ki je ocenjevanje nepremičnin in tudi izvedbo skrbnih pregledov spremljal iz neposredne bližine, razlaga, kako je poteklo to domnevno neodvisno in strokovno ocenjevanje. Tuji cenilci so se po Sloveniji vozili kar z zemljevidi iz Googla. Nobenega namena niso imeli, da bi si podrobneje ogledali nepremičnine. Njihovo v bančnih bilancah že tako znižano vrednost so kar pavšalno zniževali še za od 50 do 70 odstotkov.

Tako so na primer nepremičnine Impola, enega od najboljših podjetij v Sloveniji, ovrednotili na piškavega pol milijona evrov.

Drug primer: NLB je imel v zastavi za dani kredit garažno hišo v Novi Gorici, a tuji ocenjevalci je nikakor niso mogli najti, zato so jo ovrednotili kot ničvredno.

Podobno se je zgodilo z vinogradi na Zlatem griču, kjer je bilo 140 hektarjev veliko posestvo razdeljeno v tri katastrske občine, kar je bila za ocenjevalce nerešljiva težava.

In še en primer: mariborska banka je imela do Metala Ravne pet milijonov evrov kreditne izpostavljenosti, ob tem pa 20 milijonov evrov vredne nepremičnine v zastavi za kredit. Kompleks Metala Ravne je obsegal 20 proizvodnih hal, od tega je bila polovica v bančnem zavarovanju. Ocenjevalci pa so se povzpeli na dva kilometra oddaljeno višinsko točko in si iz ptičje perspektive ogledali kompleks ter se nato odločili, koliko naj bi bile hale vredne ... Ker niso bili prepričani, kaj vse je v zastavi, so našemu viru preprosto poslali fotografijo, posneto po prenosnem telefonu na e-naslov.

Kot zatrjuje več naših virov, so morali višji uslužbenci bank po navodilih uprav, te pa po navodilih BS-ja, sodelovati oziroma biti na razpolago tujim študentom iz Romunije, Bolgarije in Poljske, ki so po bankah za svetovalni podjetji Deloitte in Ernst and Young opravljali preglede aktive.

Tuji pregledovalci so imeli dostop do vseh kreditnih map podjetij in fizičnih oseb. Strokovno niso bili izobraženi, podjetij in njihovih poslovnih ozadij niso poznali, poznali niso dobro niti bančne terminologije. Pred seboj so imeli računalnike in program, na podlagi katerega so kredite razvrščali v tri skupine. Na koncu so naše sogovornike, v večini primerov gre za vodje bančnih oddelkov in direktorje v bankah, tudi zaslišali. V roku od 24 do 48 ur so morali odgovoriti na več kot 500 vprašanj, povezanih z domnevno slabim poslovanjem njihove banke. Naši sogovorniki so izkušnjo opisali kot strah vzbujajočo.

V tem času je državni zbor po izrecnih navodilih Evropske komisije, kar dokazuje obširno dopisovanje naših in evropskih nižjih uradnikov, spremenil zakon o bančništvu. Spremembe zakona so predvidele soudeležbo podrejenih obveznic pri sanaciji bank, njihovo razlastitev.

Iz dokumentov, ki smo jih pridobili, izhaja, da je Evropska komisija že takoj ob sporočilu o pogojih za odobritev državne pomoči od Slovenije zahtevala tudi razlastitev imetnikov podrejenih obveznic bank.

ECB pa je nemudoma od BS-ja zahteval vse podatke o podrejenih obveznostih slovenskih bank. Vodja pravne službe BS-ja Jasna Iskra je zahteve označila za zakonite in Mavku 22. avgusta razložila, da je "bail in" nujen pogoj za odobritev državne pomoči. Kar so očitno vsi razumeli kot zahtevo za popolno razlastitev imetnikov obveznic.

Čeprav so naši uradniki bruseljske kolege še naprej, vse do srede oktobra, previdno opozarjali na ustavne in pravne težave, pa po mnenju bruseljskega uradnika Francka Duponta naši pravni argumenti niso vzdržali presoje. Izbris vseh obveznic je bil, skratka, pogoj za evropsko odobritev državne pomoči bankam.

Stresni testi, kot bi bili v vojni

Jeseni so se začeli stresni testi bank. Po metodi od spodaj navzgor jih je po naročilu Banke Slovenije izvedlo podjetje Oliver Wyman. Podjetje Roland Berger pa je že poleti izvajalo preglede od zgoraj navzdol. Vhodni podatek za ekstremne makroekonomske okoliščine stresnih testov bank – ki pokažejo, ali je banka sposobna preživeti tudi v slabih gospodarskih okoliščinah – je predstavljal prej opisani rezultat pregleda kakovosti premoženja bank.

Negativni scenarij stresnih testov, na podlagi katerih je BS napovedal velikost slovenske bančne luknje, je predvideval kataklizmične razmere, kot bi bila država v vojni: triletno recesijo, 9,5-odstotni padec družbenega proizvoda, 25-odstotno brezposelnost, 25-odstotne padce delnic, 27-odstotne padce cen nepremičnin, 18-odstotni padec zasebne potrošnje, rekordne pribitke na slovenske obveznice. Nobena od teh katastrofičnih napovedi se seveda ni uresničila. Gospodarski padec se je začel umirjati že spomladi 2013, leta 2014 pa smo imeli že 3-odstotno gospodarsko rast. Zgolj z uporabo bolj normalnega makroekonomskega scenarija bi bil kapitalski primanjkljaj bank za kar milijardo in pol nižji od na koncu ocenjenega …

BS je 12. decembra 2013 uradno izvedel stresne teste. Bančna luknja naj bi bila globoka 4,8 milijarde evrov. Po izkušnji s tujimi ocenjevalci je naš vir prepričan, da je bil rezultat stresnih testov umetno napihnjen za najmanj dve milijardi in pol ali celo tri milijarde. BS je zatrjeval, da na izračun bančne luknje ni imel vpliva, ker da ni imel nobenega vpliva na metodologijo tujih ocenjevalcev, čeprav je 7. novembra 2013 guverner izjavil, da so metodologija in predpostavke za izdelavo stresnih testov stvar vsakodnevnih pogajanj, ki na BS-ju trajajo že od avgusta.

Tudi iz uprav prizadetih bank so prihajala opozorila. Tako je uprava NLB-ja že 7. avgusta jasno opozorila na nepravilnostih pri vrednotenju premoženja, ker je bil obseg pregleda kakovosti sredstev večkrat spremenjen in ni imel jasnih okvirov. Prav tako je zatrdila, da NLB ne potrebuje več kot 500 milijonov evrov dokapitalizacije. Vse, kar bo več, sta v pismu guvernerju in finančnemu ministru navedla Janko Medja in Blaž Brodnjak, bo šlo v škodo davkoplačevalcev. Podobno sta znova opozorila oktobra.

O tem, da ne potrebujejo več kot 390 milijonov evrov denarja, in še to le ob najbolj črnem scenariju, je guvernerju pisala tudi uprava NKBM-ja. Pa nič.

Da zadeve ne potekajo strokovno in da so v nasprotju s pravnimi pravili, sta po naših informacijah guvernerja opozarjala vsaj dva viceguvernerja, Darko Bohnec in Mejra Festić. Viceguvernerka Mejra Festić je guvernerja tako večkrat tudi pisno opozorila na napake v povezavi z metodološkimi izhodišči ocene premoženja bank in stresnih testov. Festićeva je Jazbecu celo predlagala, naj stopi pred izvajalce teh ocen in testov in jim da vedeti, da je njihov pristop nekorekten.

Tudi 3,5 milijarde ni dovolj, luknja mora biti še večja

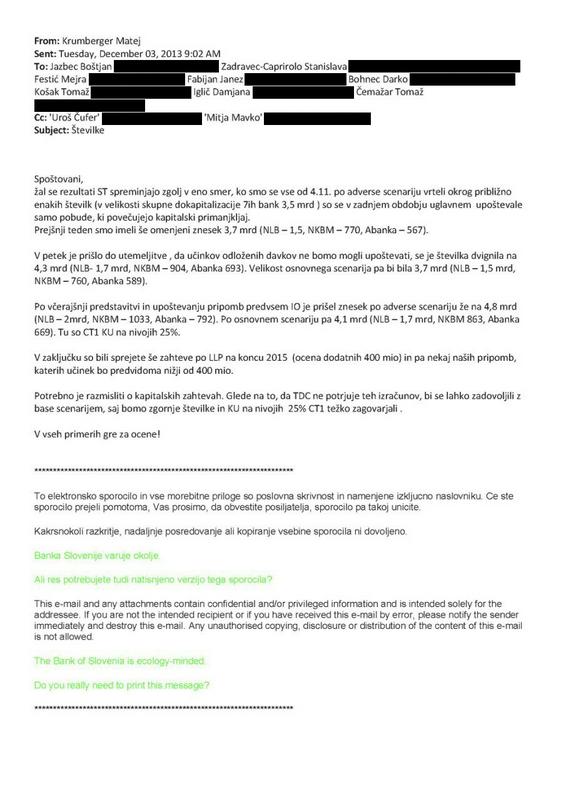

Marko Krumberger, eden od uslužbencev BS-ja, je 3. decembra 2013 poslal guvernerju, viceguvernerjem in drugim uslužbencem centralne banke, pa tudi Čuferju in Mavku sporočilo, v katerem je opozoril, da je bil še 4. novembra rezultat stresnega testa, ki ga je izvedel Oliver Wyman, 3,5 milijarde evrov. Ko so upoštevali pobude, ki so povečevale primanjkljaj, se je znesek dvignil na 3,7 milijarde. Ker so se odločili, da ne bodo upoštevali učinka odloženih davkov – to je prihodnjih nižjih davkov zaradi upoštevanja zdajšnjih izgub – se je luknja povečala na 4,3 milijarde evrov. Ob upoštevanju še dodatnih pripomb so na koncu izkopali za 4,8 milijarde evrov globoko brezno. S tem so zadostili tudi pogoju za doseganje neverjetne 25-odstotne kapitalske ustreznosti bank po izvedeni sanaciji bank, kar je še enkrat več, kot je postavljena meja kapitalske ustreznosti za države v globoki krizi.

Vzporedno s stresnimi testi pa so na BS-ju sestavljali spiske kreditov, ki bodo romali na slabo banko. Sezname so v končno odobritev pošiljali v Bruselj. Čeprav so s seznama črtali tiste, ki so svoje obveznosti do NLB-ja že poravnali, je bilo na končni listi 286 komitentov še vedno skoraj 60 takih, za katere sploh niso bili izpolnjeni osnovni pogoji za prenos na DUTB, je v reviziji NLB-ja ugotovilo Računsko sodišče. 26 komitentov je imelo do NLB-ja izpostavljenost manjšo od 500 tisoč evrov, 30 komitentov pa je redno odplačevalo svoje kredite.

Kdo in po kakšni metodologiji je določil prenosne vrednosti postavk, ki jih je potrdila Evropska komisija, ni jasno, je v reviziji NLB-ja ugotavljalo Računsko sodišče.

Nadzorni svet NLB-ja soglasja za odpise terjatev nikoli ni dal. In kar je ključno: prenosna vrednost slabih kreditov je bila 617 milijonov evrov, torej le malo več od majske ocene Evropske komisije, ki je prenosno vrednost slabih posojil ocenila na 613 milijonov evrov.

Enako kot pri NLB-ju so tudi spisek terjatev mariborske banke za slabo banko oblikovali v BS-ju. BS je zahteval, da se na seznam uvrsti tudi 50 kreditov, ki sploh niso izpolnjevali prenosnih kriterijev.

Vse v tej zgodbi, kot jo je po navodilih Evropske komisije izvajal BS, je bilo neobičajno in mimo veljavnih predpisov.

O tem priča tudi naslednje dogajanje, kot so ga v kazenski ovadbi popisali kriminalisti. Enkrat konec novembra so uslužbence NLB-ja poklicali na BS. Uslužbenka centralne banke Mateja Kovač je od njih najprej zahtevala podpis izjave o strogi zaupnosti. Nato pa so morali v posebni sobi v prenosne računalnike NLB-ja, ki niso smeli imeti dostopa do spleta, v načrt prestrukturiranja vnesti številke, ki jim jih je predložila Kovačeva. Verodostojnosti teh podatkov niso smeli in mogli nikjer preveriti. Po koncu vnosa so morali prenosne računalnike pustiti na BS-ju. NLB jih je dobil nazaj šele čez slab mesec. Po naših informacijah so bile na BS na enak način poklicane tudi vse druge banke. Šlo je zgolj za testiranje izračuna dokapitalizacij, danes pojasnjujejo v BS-ju.

26. novembra je na seji sveta BS-ja minister za finance Čufer dokončno odločil o izbrisu obveznic, in sicer, da "ni pripravljen vložiti denarja, če 'bail in' prej ne bo urejen in uveljavljen". Na tej seji sveta BS-ja so se dogovarjali tudi o tem, da bo treba rezultate nekako poknjižiti, in to tako, da se bodo rezultati na koncu leta ujemali z uradnimi bilancami bank, pa čeprav ti pregledi sploh niso bili narejeni za potrebe knjiženja.

Neki fantastičen dan

6. december 2013 je bil izjemno delaven dan. Najprej je guverner predsedniku uprave NLB-ja poslal uradni dopis o prenosu terjatev na DUTB, v katerem ga je opozoril, da mora banka upoštevati vsa priporočila DUTB-ja v povezavi s tem, končno potrditev pa bo dala Evropska komisija. Nekaj pred deveto uro zjutraj je Mavko na NLB že poslal sporočilo Francka Duponta s končnim seznamom terjatev.

Guverner je z Deloittom podpisal pogodbo za izračun hipotetične likvidacijske vrednosti NLB-ja. V pogodbenih klavzulah je navedeno, da rezultati ne predstavljajo poštene vrednosti in da so lahko uporabljeni zgolj interno. Podobne pogodbe so podpisane tudi za preostale banke. Če ne bi bilo izračunanih stečajnih vrednosti bank, BS namreč sploh ne bi mogel izvesti izrednih ukrepov.

Evropska komisija je dovoljenje za državno pomoč slovenskim bankam izdala 18. decembra 2013. Vse je teklo usklajeno. BS je dan prej z odločbami pod oznako "strogo zaupno", v katerih se je sklicevala na dovoljenje Evropske komisije iz dneva zatem, izbrisala obveznice in več kot 100 tisoč delničarjev, skupaj skoraj milijardo evrov.

Dobro milijardo in pol smo vložili v NLB, 870 milijonov v NKBM in 591 milijonov evrov v Abanko. Dve milijardi sta bili plačani v denarju, 905 milijonov evrov v obveznicah, lastnikom podrejenih obveznic v NLB, NKBM in Abanki so skupaj vzeli 441 milijonov evrov. Čez eno leto so razlastninili še obvezničarje Celjske banke, kar je skupaj naneslo skoraj 600 milijonov evrov. Na DUTB je bilo prenesenih za milijardo in 676 milijonov evrov slabih posojil.

Odločbi BS-ja o izrednih ukrepih je ugovarjala le uprava Gorenjske banke. Rezultati stresnih testov in pregled premoženja so tej banki naračunali kar 328 milijonov evrov izgube, čeprav je bila kapitalsko ustrezna. Teden zatem, ko se je direktor Gorenjske banke uprl, je guverner Jazbec zoper njega sprožil postopke odvzema bančne licence.

Tudi Faktor banke in Pro banke ne bi bilo treba načrtno likvidirati, opozarja med drugim naš sogovornik Aljoša Tomaž. Za to likvidacijo dveh bank je šlo 420 milijonov evro, kar ne bi bilo potrebno, če bi banki prodali. Obe sta imeli kupce.

Primer direktorja banke Celje pa je še posebej tragičen. 150 let stara banka se še nikoli ni znašla v rdečih številkah. Dušan Drofenik, ki je banko predtem uspešno vodil in ki se je pritiskom dolgo upiral, je nazadnje odstopil s položaja. Kmalu zatem je nekdanji direktor Banke Celje klonil in si vzel življenje.

Uprave NLB-ja, NKBM-ja in Abanke ter nova uprava Banke Celje se nikoli niso pritožile, ne na ugotovitve stresnih testov ne glede izbrisa. O tem, kako so zadeve potekale, za javnost molčijo tudi danes in pred kamere o tem ne želijo stopiti.

Poskusni zajčki Evropske komisije

Kaj je bil pravi cilj in motiv v ozadju celotne operacije? Je šlo zgolj za eksperimentiranje Evropske komisije z novim sanacijskim modelom bank na majhni in nepomembni državi? Ali pa so bili pravi cilji hitri zaslužki različnih finančnih skladov ob obetajoči se prodaji podjetij, katerih terjatve so bile razvrednotene in so pristale na slabi banki?

Tako na Evropsko komisijo kot na ECB smo naslovili vrsto vprašanj o njuni vlogi pri reševanju naših bank leta 2013. ECB odgovarja, da je bil zgolj opazovalec v skupni medresorski komisiji, o vsem da sta odločala BS in takratna slovenska vlada, za večino vprašanj pa nas je usmeril na Evropsko komisijo. Toda tudi Evropska komisija trdi, da je imela zgolj vlogo opazovalke in da so za vse metodologije ocenjevanja premoženja odgovorne svetovalne družbe, ki so jih najele slovenske banke. A vendar komisija med vrsticami priznava, da njena vloga le ni bila tako nedolžna – ko dodaja, da je bilo njeno poslanstvo predvsem skrb, da bi se metodologija vrednotenja premoženja naših bank leta 2013 ujemala s prihodnjo metodologijo stresnih testov, ki so bili leta 2014 izvedeni v vseh evropskih sistemskih bankah.

Tri milijarde evrov, kolikor smo po konservativni oceni preplačali bančno luknjo, pomeni denimo 20 tisoč stanovanj po tržni ceni 150 tisoč evrov. To je toliko, kot je vseh stanovanj v Kranju ali v Celju.

S tem denarjem bi lahko sami, brez madžarskega vložka, že zdavnaj plačali kar dva druga tira Koper–Divača in še bi nam ostalo. To je tudi razsežnost dveh blokov 6 Termoelektrarne Šoštanj.

Sanacija slovenskih bank je bila ena sama velika gostija. Mastili so se vsi, ki so sedli k mizi.

Evropska komisija in ECB sta zadovoljno oglodali svojega poskusnega zajčka – Slovenijo – in potem domačim reševalcem bank zagotovili nove službe v Bruslju.

Del zapitka so plačali izbrisani obvezničarji in delničarji bank, končni račun pa je izstavljen vsem nam – davkoplačevalcem. Ko so se pojavili prvi očitki, da je bilo nekaj hudo narobe, so sanatorji odrezavo odgovarjali, da bomo pač pobrali, če smo v banke preveč vložili. Ker sta dve glavni banki že prodani, tam ni česa pobrati.

Tudi Banka Slovenije, ki že šest let pred javnostjo skriva podatke in dokumente, se upira, da bi morebitne odškodnine izplačala sama iz svojih rezerv.

In tako je zelo verjetno, da bomo – če bo treba kaj vrniti – na vrsti spet mi, poskusni zajčki Republike Slovenije.

2. sv

2. sv

Odpikajmo nasilje

Odpikajmo nasilje

Komentarji so trenutno privzeto izklopljeni. V nastavitvah si jih lahko omogočite. Za prikaz možnosti nastavitev kliknite na ikono vašega profila v zgornjem desnem kotu zaslona.

Prikaži komentarje